Ser alfabetizado financieramente es saber administrar tu dinero. Esto significa aprender cómo pagar sus facturas, cómo pedir prestado y ahorrar dinero de manera responsable, y cómo y por qué invertir y planificar para la jubilación.

Tome la iniciativa de educarse a sí mismo y aumentar su conocimiento financiero, comenzando con los conceptos básicos de la administración del dinero y madurando hasta convertirse en un gastador inteligente. Dedicar tiempo a su desarrollo financiero mejora las decisiones de ahorro e inversión. Al aprovechar los recursos, como la edad, el talento, el dinero y la capacidad de establecer buenos hábitos, puede generar ahorros duraderos.

¿Qué es la educación financiera?

Administrar su dinero es una habilidad personal que lo beneficia a lo largo de su vida, y no una que todos aprendan. Con dinero entrando y saliendo, con fechas de vencimiento y cargos financieros y cargos adjuntos a facturas y facturas y con la responsabilidad general de tomar las decisiones correctas sobre compras e inversiones importantes de manera constante, es abrumador.

Podría pensar que debido a que hay tanto en juego, esta sería una habilidad que se enseña en la escuela secundaria (o incluso antes), pero ese no es el caso. Administrar su propio dinero requiere una comprensión fundamental del crédito personal y la voluntad de asumir la responsabilidad personal. Es decir, pagas tus cuentas a tiempo y no te ahogas en deudas. Aceptas el hecho de que a veces tienes que sacrificar demandas y deseos inmediatos por ganancias a largo plazo.

Tu presupuesto. Ahorras. Proteges tus ahorros. Cuando gastas, gastas sabiamente. Cuando haces grandes compras, lo haces por cosas que valen la pena.

Entiendes la diferencia entre deuda buena y deuda mala. Y constantemente presta atención a su cartera general: ganancias, ahorros e inversiones. También entiendes lo que no sabes y pides ayuda cuando la necesitas.

Ser alfabetizado financieramente significa tener la capacidad de no dejar que el dinero, o la falta de este, se interponga en el camino de su felicidad mientras trabaja duro y construye un sueño americano completo con una jubilación .

Cómo administrar su dinero

Manejar sus finanzas de la manera correcta debe ser una prioridad y debe impulsar sus decisiones de ahorro y gastos diarios. finanzas personales aconsejan tomarse el tiempo para aprender los conceptos básicos, desde cómo administrar una cuenta corriente o de débito hasta cómo pagar sus facturas a tiempo y construir a partir de ahí.

Administrar su dinero exige una atención constante a sus gastos y sus cuentas y no vivir más allá de sus posibilidades financieras.

![]()

Dinero en el banco

El desarrollo de la perspicacia financiera comienza con la apertura de una cuenta bancaria. Una vez que tenga un cheque de pago, configure el depósito directo. Esto mantiene su dinero seguro y le evita pagar intereses a compañías de adelanto de efectivo que cobran un porcentaje de su cheque.

Tener una cuenta bancaria brinda comodidad, acceso a una variedad de beneficios y seguridad. Los cheques y las tarjetas de débito ofrecen prueba de pago para que tenga un registro de transacciones que muestre a dónde va su dinero. La FDIC asegura el dinero en una cuenta de ahorros por hasta $250,000.

Hay una serie de opciones para el tipo de cuenta principal para guardar sus cheques de pago. La mayoría de las personas eligen una cuenta corriente, de débito o de ahorros o una combinación de ellas. Estos le permiten configurar pagos automáticos para facturas mensuales y ofrecen la facilidad de no tener que llevar dinero en efectivo. Cada opción viene con ciertos beneficios y desventajas. Evalúe los diversos cargos por sobregiro, mensuales, por retiro y otros cargos de mantenimiento que acompañan a las opciones de cuenta.

Los expertos recomiendan que tenga una cuenta de ahorros que pueda usar para manejar gastos financieros inesperados y emergencias, como un brazo roto, una llanta ponchada o un aumento en la matrícula escolar.

Elegir abrir solo una cuenta corriente o de ahorros puede ser una mala elección, ya que tener los dos tipos de cuentas separadas ayuda a distinguir entre el dinero disponible para gastos inmediatos y las reservas, destinadas a conservarse a largo plazo. Mantener todo su dinero en una cuenta corriente significa que sus ahorros son fácilmente accesibles y disponibles para gastar. Perderá los intereses generados por una cuenta de ahorros.

Con dinero en una cuenta, puede comenzar a gastar. Aquí es donde necesitas discreción. Aprende a diferenciar entre necesidades y lujos. Por ejemplo, debe pagar su limpieza dental anual, pero quiere pagar la cita en el salón. Aproveche la banca móvil para obtener actualizaciones sobre cuánto está gastando y cuánto queda en su cuenta.

La mejor manera de aprovechar el efectivo que tiene en su cuenta bancaria será comenzar a presupuestar de inmediato.

![]()

Presupuesto

Uno de los primeros componentes básicos de un plan de finanzas personales exitoso es la capacidad de presupuestar. Aunque es fácil de entender, también es difícil de hacer porque requiere una mirada dura en el espejo y la voluntad de ver lo que realmente te devuelve la mirada.

Elaborar un presupuesto requiere que analice y, probablemente, cambie sus hábitos de gasto. En lugar de que tu dinero te controle, tú controlas tu dinero. Desarrolla hábitos para ahorrar, evitar crisis financieras y mantener la tranquilidad.

Un plan presupuestario exitoso define claramente:

- Cómo seguir un plan de gastos mensual

- Formas de reducir sus facturas mensuales

- Cómo manejar la deuda acumulada

- Opciones de pago de deudas como los métodos de bola de nieve y avalancha

- a corto, mediano y largo plazo objetivos

- Un desglose de las necesidades de la familia.

Educación financiera y conceptos básicos de finanzas personales

¿Cómo empezar a presupuestar? Simple: se sumerge de inmediato. Necesita ver exactamente cómo está gastando su dinero e identificar dónde están sus agujeros financieros.

Algunos pasos:

La elaboración de un presupuesto eficaz exige que sea honesto consigo mismo y elabore un plan que realmente pueda seguir. Cuanto más tiempo y esfuerzo ponga en su presupuesto hoy, mejor podrá mantener un hábito de ahorro de por vida.

¿Crédito o Débito?

Además de efectivo y una cuenta bancaria, la mayoría de las personas posee algún tipo de plástico, como una tarjeta de débito, una tarjeta de crédito o una combinación de ambas. Lo que haga con estas herramientas tiene serias repercusiones en su capacidad para establecer un historial crediticio y evitar desarrollar un hábito de endeudamiento.

Los expertos financieros conservadores recomiendan tener solo una tarjeta de débito o tener ambas con la tarjeta de crédito reservada para pagos importantes ocasionales y luego pagada de inmediato. Este consejo a menudo se da a las personas que han acumulado una gran cantidad de deuda.

![]()

Comenzar con una de cada tarjeta puede ayudarlo a desarrollar hábitos de gastos responsables y brindar comodidad. Considere las recompensas que ofrecen ambas tarjetas, especialmente si viaja o realiza grandes compras con frecuencia.

La principal ventaja de usar solo una tarjeta de débito regularmente es que gastas dinero que ya tienes. Las tarjetas de débito se pueden vincular a su cuenta corriente donde los cheques de pago se depositan automáticamente.

Las tarjetas de débito tienen beneficios como no hay límite en la cantidad de transacciones y recompensas basadas en el uso frecuente. Tiene la posibilidad de gastar sin llevar efectivo y el dinero se retira inmediatamente de su cuenta.

Debido a que usar la tarjeta es tan fácil, es fundamental que no gaste de más y pierda la cuenta de la frecuencia con la que gasta con esta cuenta. Si no está prestando atención, los cargos por sobregiro pueden agotar su cuenta.

Algunos hoteles, compañías de alquiler de autos y otras empresas requieren que use una tarjeta de crédito. Conseguir una cuenta diseñada para un uso ocasional puede ser una sabia decisión. Puede establecer su historial de crédito y aprovechar el margen de tiempo entre realizar una compra y pagar su factura. Otra ventaja de usar crédito son las protecciones adicionales que ofrece el emisor. Para compras en línea y compras más grandes, una tarjeta de crédito puede ser una opción más segura que una tarjeta de débito.

Confiar en una tarjeta de crédito puede conducir a asumir una deuda grave. Si elige tener una tarjeta de crédito, el mejor método de acción es pagar la totalidad cada mes. Es probable que ya esté pagando intereses sobre sus compras y cuanto más tiempo transfiera un saldo de un mes a otro, más intereses pagará.

Ahorro

El ahorro es un componente esencial de un buen presupuesto. El uso de una cuenta de ahorros le permite evitar que las emergencias agoten el dinero que necesita para las facturas mensuales y poco a poco acumula una reserva para realizar grandes compras en el futuro. Esta reserva se puede utilizar para reparaciones de automóviles, depósitos de apartamentos, cirugías no planificadas y otras necesidades médicas e incluso para reunir fondos para el pago inicial de una vivienda.

Algunos datos sobre el ahorro:

- El 67 por ciento de los estadounidenses tienen menos de 6 meses de gastos en ahorros.

- Entre 2011 y 2014, del 24 al 28 por ciento de los estadounidenses no tenían ahorros para emergencias.

- Las personas de 30 a 49 años son las menos propensas a tener ahorros de emergencia.

- 1 persona de cada 5 personas cercanas a la edad de jubilación no tiene dinero ahorrado.

Haga un compromiso financiero que pueda cumplir, incluso si eso significa comenzar poco a poco, como $ 50 de cada cheque de pago o eliminar su membresía en el gimnasio por $ 100 adicionales al mes. Recuerde, esta cuenta no es para derrochar en el último producto de Apple o en un bolso de Michael Kors. Sea intencional sobre el uso de sus ahorros únicamente para las necesidades. Cada vez que saque dinero, haga todo lo posible para reponer rápidamente el retiro.

Desarrollar hábitos de ahorro consistentes le permite aprovechar el tiempo, su edad, sus recursos actuales, el interés compuesto, las inversiones y los ahorros con ventajas impositivas.

Consejos de ahorro:

- Configure una parte de su cheque de pago para que se destine automáticamente a ahorros.

- NO deje una cuenta de ahorros como su última prioridad financiera.

Deuda

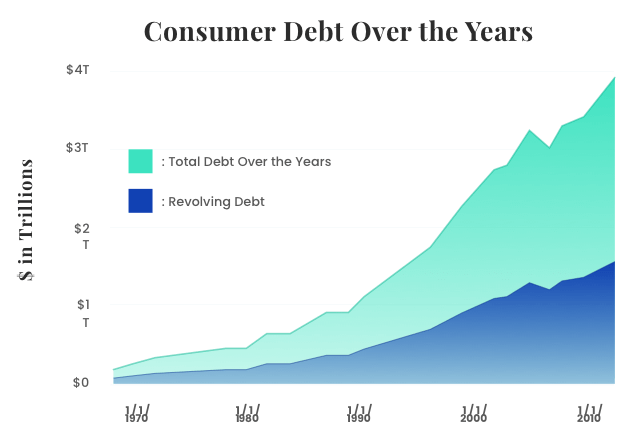

La tendencia de la deuda personal en Estados Unidos durante las últimas cuatro décadas muestra un ascenso lento pero constante.

Un estudio de la Reserva Federal de diciembre de 2014 reveló que el hogar estadounidense promedio tiene:

- $ 15,611 en deuda de tarjeta de crédito

- $155,192 en deuda hipotecaria

- $ 32,264 en deuda de préstamos estudiantiles

En febrero de 2018, Experian publicó su promedio nacional anual VantageScore, una calificación crediticia representativa de 675, frente a 666 en 2014. Aún así, es mucho más baja que la calificación de 800 que califica para obtener las mejores tasas de interés cuando llega el momento de comprar un casa o coche.

El informe también dijo que el consumidor promedio tiene un saldo de tarjeta de crédito de $6,354.

Puntuaciones de crédito

Un puntaje de crédito puede ser un fuerte indicador de su bienestar financiero. Equifax, Experian y TransUnion son las principales agencias de crédito y asignan puntajes que van desde 300 (riesgo alto) hasta 850 (riesgo bajo). Las oficinas determinan puntajes basados en un grupo de factores que reflejan sus hábitos de gasto.

Nunca subestime la importancia de los puntajes de crédito. Una vez que esté gastando dinero en plástico y pagando sus facturas con regularidad, comenzará su historia. Este registro de la frecuencia con la que pide prestado, la rapidez con la que paga y cuánto debe puede seguirlo a lo largo de su vida.

Lista de verificación de puntuación de crédito

- Asegúrese de saber cuál es su posición y aborde las imperfecciones en sus informes de crédito.

- Puede obtener una copia de su informe de crédito de forma gratuita una vez al año de cada una de las agencias de crédito.

Desarrollar un puntaje de crédito alto puede ayudarlo a obtener la aprobación de préstamos a bajo interés, tarjetas de crédito, hipotecas y pagos de automóviles. Cuando busca mudarse a un apartamento o conseguir un nuevo trabajo, su historial crediticio puede ser un factor decisivo.

Por otro lado, hacer pagos atrasados en facturas, omitir pagos, acumular deudas y maximizar regularmente su tarjeta de crédito puede resultar en una reducción grave de su puntaje de crédito. Así como un puntaje excelente puede darle acceso a préstamos, empleos y más, un puntaje crediticio bajo puede evitar que pueda pedir más prestado, pagar tasas de interés bajas e incluso obtener ciertos trabajos.

Uso responsable del crédito

El uso de tarjetas de crédito es una forma de vida para la mayoría de los estadounidenses. Para algunos, es una herramienta para crear crédito y pedir dinero prestado para compras importantes. Para otros, es una deuda de recarga constante en la que se confía para casi todas las compras.

¿Cuántas tarjetas de crédito tienes? El octavo informe anual sobre el estado del crédito de Experian, emitido en febrero de 2018, muestra que los consumidores tienen un promedio de tres tarjetas de crédito.

Aprender a usar estas herramientas sabiamente tiene un gran impacto en su futuro, ya que los empleadores potenciales pueden revisar su historial crediticio y los puntajes crediticios pueden usarse para calificarlo para obtener mejores tasas de interés cuando se trata de préstamos, hipotecas y solicitar más crédito.

Elegir la tarjeta correcta

Muchas tarjetas de crédito requieren que cumpla con un puntaje de crédito mínimo para su aprobación. Cuanto más alto sea su puntaje, más beneficios tendrá para calificar, como tasas de interés bajas y un límite de crédito alto. Si eres estudiante puedes calificar para tarifas especiales. Decida antes de solicitar una tarjeta cuál será su plan para usar la tarjeta. Preste atención a las promociones introductorias que pueden vencer después de seis meses a un año de poseer una tarjeta.

Hacer un plan de juego para el uso del crédito

Planifique antes de gastar. Puede convertirse en un propietario responsable de la tarjeta de crédito marcando su calendario para evitar perder o retrasarse en el pago de las facturas de crédito. Otra precaución contra meterse en un agujero de préstamo es asegurarse de no gastar dinero que no puede pagar y mantener su saldo muy por debajo del límite de su cuenta. Hacer preguntas. ¿Hay puntos que ganará por el uso regular? ¿Es asequible la TAE? ¿Qué tipo de límites tendrá? Averigüe qué significa la letra pequeña antes de acumular una deuda que no podrá pagar.

Pagar la deuda de la tarjeta de crédito

Obtener el control de la deuda de su tarjeta de crédito requiere analizar detenidamente cuánto debe. Tome una respiración profunda y evalúe lo que puede pagar. Es probable que deba definir una estrategia a largo plazo para reducir el monto total que debe mientras se asegura de no endeudarse más. Hable con los acreedores para ver si pueden trabajar con usted para hacer un plan que funcione. Considere solo la consolidación y liquidación como último recurso.

Préstamos estudiantiles

La deuda de préstamos estudiantiles es casi tan rutinaria hoy en día como un préstamo de automóvil o una deuda de tarjeta de crédito. Pocos graduados universitarios dejan la escuela sin algún tipo de préstamo estudiantil para pagar.

La mayoría de los estudiantes no preguntan si irán a la universidad, sino a dónde irán. Y puede que no sea hasta unas pocas decisiones más tarde que consideren cómo pagar la matrícula. Años más tarde, cuando termina la escuela y comienza la vida en el mundo real, la idea tardía de los préstamos estudiantiles pasa factura y las facturas comienzan a llegar.

Datos de préstamos estudiantiles

- 40 millones de estadounidenses tienen al menos un préstamo estudiantil pendiente.

- Los estadounidenses deben más de $1,2 billones en préstamos estudiantiles, lo que representa el 6 por ciento de la deuda nacional total.

- El prestatario promedio se gradúa de la universidad con una deuda de $29,000.

Prestar atención a los préstamos mientras todavía está en la escuela

Además de firmar el pagaré de sus préstamos, tómese el tiempo para examinar exactamente cuándo vencerá su primer pago y cuánto será. Ponga esa fecha futura y el costo en papel y en el tiempo entre ahora y entonces, comience a ahorrar dinero para pagar sus préstamos. Si puede trabajar algunas horas durante la semana, los fines de semana o solo los días festivos y los veranos, puede comenzar sus años posteriores a la universidad con un excedente de dinero que puede destinarse directamente a préstamos.

De hacer no hacer

- Averigüe cuándo finaliza su período de gracia.

- NO dejes pasar tu primer pago porque olvidaste marcar tu calendario.

Mantener el control cuando te vayas o te gradúes

Cuando llega el momento de empezar a pagar, tienes opciones de pago. El gobierno federal ofrece planes de pago a más largo plazo, así como opciones de pago escalonado que le permiten aumentar sus ingresos y obtener algo de experiencia laboral antes de realizar pagos mensuales más grandes.

A partir de ahí, su siguiente paso será realizar los pagos a tiempo y reducir el capital si es posible pagando más del mínimo adeudado. Para las carreras de servicio público, puede calificar para la condonación de préstamos.

De hacer no hacer

- HAGA más que el pago mínimo para reducir su capital.

- NO se salte los pagos ni acumule cargos por pagos atrasados.

Cuando el reembolso no es una opción

Durante ciertas temporadas de la vida, sus ingresos pueden verse severamente limitados y no es posible pagar los préstamos estudiantiles. Afortunadamente, los administradores de préstamos son conscientes de que ocurren situaciones como esta y tienen precauciones para ayudar a los estudiantes a superar estos momentos difíciles. Las circunstancias que califican, como el desempleo o los problemas de salud, pueden hacerlo elegible para el aplazamiento o la indulgencia, lo que le permite posponer o reducir los pagos temporalmente. Comuníquese con los administradores de sus préstamos para conocer sus opciones. Si simplemente ignora las facturas del préstamo, su cuenta puede recibir un estado de morosidad o incumplimiento.

De hacer no hacer

- COMUNÍQUESE con los prestamistas si no puede realizar los pagos.

- NO ignore los préstamos estudiantiles cuando tenga dificultades financieras.

Bienes raíces

Poseer una propiedad es una meta normal para un plan financiero sólido. Ser propietario de una vivienda no solo desarrolla un sentido de logro y orgullo, sino que también genera equidad. También es una empresa financiera importante y una inversión a largo plazo.

Para muchas personas, comprar una casa es la compra más grande que harán en su vida. Desafortunadamente, cada vez más personas se ven obligadas a posponer esta compra. La deuda de préstamos estudiantiles, el subempleo, el aumento de los precios de las viviendas y los estrictos estándares hipotecarios impiden que las personas compren sus propias casas hasta más tarde en la vida.

Antes de firmar una hipoteca, asegúrese de calcular todos los costos y deje algunos ahorros intactos para después de comprar. Ser propietario a menudo conlleva una gran cantidad de gastos adicionales, como impuestos, costos de seguros, emergencias y reparaciones necesarias. Quieres tener más que suficiente para apenas sobrevivir. A menudo, obtener la aprobación de una tasa hipotecaria decente requiere esperar unos años más para ahorrar para un pago inicial más grande.

La etapa de planificación antes de comprar una casa es larga. Los posibles compradores trabajan duro para llegar a un lugar donde puedan encontrar su hogar permanente. El proceso es largo y complicado, y exige que la mayoría de las personas desarrollen su puntaje de crédito, ahorren para el pago inicial, se comprometan con un lugar de trabajo estable, ganen un ingreso que califique para una hipoteca lo suficientemente grande, elijan un buen agente inmobiliario, encuentren un lugar para vivir, encuentre un inspector de viviendas que acepte una oferta.

Propiedad de la vivienda en los Estados Unidos

- El comprador de vivienda promedio busca 10 semanas y ve 10 casas.

- El precio medio de una vivienda unifamiliar en 2018 fue de $261,600.

- El precio promedio de una casa unifamiliar nueva en 2018 fue de $299,400.

- En abril de 2014, la propiedad de viviendas para todas las edades cayó al 64,8 por ciento, el nivel más bajo desde 1995.

Ejecuciones Hipotecarias y Ventas Cortas

Una ejecución hipotecaria ocurre cuando el prestatario no puede hacer los pagos de la hipoteca y el prestamista tiene legalmente el derecho de tomar posesión de la propiedad colateral. Una venta corta ocurre cuando las ganancias de vender una casa son menores que la deuda que queda en una hipoteca. En este caso, el titular del gravamen a menudo accede a liberar al deudor del resto del préstamo.

En el otro lado de esta moneda hay una oportunidad para los compradores que buscan comprar una casa a un precio reducido. Si bien puede tomar más papeleo y algunos aros trabajando con un banco para que se apruebe la venta, estas casas pueden tener un descuento de hasta $ 60,000 (RealtyTrac, una compañía de información de bienes raíces). Haga inspeccionar una casa antes de proceder con la compra, ya que esto puede requerir reparaciones extensas, remodelación y seguro.

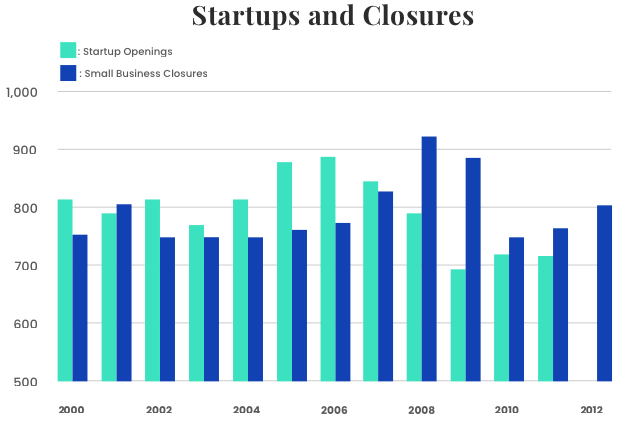

Financiación de las empresas

Las startups están barriendo la nación. Con la floreciente industria tecnológica y la conveniencia de usar la web como escaparate, las empresas emprendedoras se han vuelto comunes. Una encuesta de la Universidad de Phoenix encontró que el 63 por ciento de los adultos de 20 años quieren administrar sus propios negocios .

Datos de pequeñas empresas

- Alrededor de 400.000 nuevos negocios abren cada año.

- La SBA define a las pequeñas empresas como aquellas con menos de 500 empleados.

Principales sectores de más rápido crecimiento en 2014

- Casas de compras electrónicas y pedidos por correo.

- Editores de software

- Diseño de sistemas informáticos y servicios relacionados

Nuevas empresas y pequeñas empresas

Los dueños de negocios usan sus propios ahorros, préstamos, acciones y otras fuentes para el capital inicial. Es vital investigar su industria y hacer un plan que describa exactamente cómo puede mantener la rentabilidad. Algunas personas se apresuran a hacer crecer un negocio sin examinar adecuadamente una estrategia para el éxito a largo plazo. Perseguir una idea comercial emocionante y no considerar todos los costos involucrados puede hacer que sus sueños sean efímeros.

Datos de inicio

- Hay más de 28 millones de pequeñas empresas en los Estados Unidos.

- Un tercio de las nuevas empresas cierran en 2 años y la mitad en 5 años.

- La Administración de Pequeñas Empresas informa que alrededor del 10 al 12 por ciento de las pequeñas empresas con empleados cierran cada año.

Después de iniciar un negocio, el trabajo solo ha comenzado. Mantenerse competitivo en su industria requiere estar atento a las tendencias y adaptarse a las demandas cambiantes de los consumidores. Desde la evolución de su estrategia de marketing hasta la expansión de su alcance de clientes, el trabajo de mantener un negocio requiere una dedicación constante.

| Participación de los propietarios | ||

|---|---|---|

| Años |

Menos de 35

35 a 49*

50 a 88*

|

15.9

33.2

50.9

|

| Género |

Masculino

Mujer

|

64.0

36.0

|

| Raza |

blanco

no blanco

|

85.4

14.6

|

| Etnicidad |

Hispano

no hispano

|

10.3

89.7

|

| Veterano* |

Veterano*

No veterano *

|

9.1

90.9

|

* Estadísticamente significativo al menos al nivel del 90 por ciento. fuente _

Capital de riesgo

Una forma en que los empresarios superan sus obstáculos financieros cuando comienzan es reuniendo capital de riesgo, que se refiere al dinero de los inversores que esperan obtener ganancias de la propiedad parcial y el crecimiento a largo plazo y de alto potencial de nuevas empresas.

Este capital puede ser una herramienta esencial para manejar los costos iniciales, ya que el tamaño, los activos y la fase de desarrollo de una nueva empresa pueden evitar que crezca rápidamente.

Si bien es posible que los bancos no estén dispuestos a otorgar crédito a empresas sin un historial significativo o garantías, los inversionistas ángeles y las empresas de capital de riesgo a menudo están dispuestos a arriesgarse con un nuevo producto o servicio. Si hay una pro forma convincente, un plan detallado para operar el negocio, es más probable que los inversores asuman el riesgo.

Jubilación

Cuanto antes empiece a ahorrar para jubilación , más oportunidades tendrá de aumentar los recursos disponibles para usted. El promedio de vida ha ido en constante aumento. En Estados Unidos, la esperanza de vida media es de 78,74 años (Banco Mundial). Las personas trabajan más tarde en la vida y viven más, lo que afecta cuánto podrá ahorrar y cuánto necesitará para durar toda su vida.

Su cuenta de ahorros personal, banco, cartera de inversiones y empleador pueden ser recursos que lo ayuden a prepararse para el futuro.

Datos de jubilación

- La edad media de jubilación es de 62 años.

- La duración media de la jubilación es de 20 años.

- Según el Center for Retirement Research, casi un tercio de todos los hogares que se acercan a la jubilación no tienen ahorros para la jubilación.

Anualidades y Jubilación

Las personas interesadas en agregar seguridad a su cartera de jubilación a menudo recurren a rentas vitalicias , que pueden comprar con una prima o con una serie de primas. Las compañías de seguros que emiten anualidades garantizan sus pagos, de ahí el atractivo de la seguridad.

La otra ventaja de jubilación que tienen las anualidades: su inversión principal crece con el tiempo y los impuestos se difieren hasta que la inversión comienza a pagar. El IRS grava a los beneficiarios sobre la distribución anual en lugar del valor de la cuenta completa.

![]()

También existe un mercado secundario de rentas vitalicias para las personas que desean deshacerse de su renta vitalicia o liquidación estructurada de inmediato en lugar de esperar a que se pague dentro de unos años. Este mercado permite a los propietarios de rentas vitalicias cobrar sus contratos por dinero. El valor en efectivo de una venta de este tipo es menor de lo que sería si un propietario mantuviera la inversión, pero incluso aquellos que alguna vez quisieron una inversión para la jubilación necesitan dinero ahora y no después.

Por ejemplo, algunas personas necesitan pagar facturas médicas inesperadas o costos de emergencia familiar. Otros quieren pagar los préstamos estudiantiles, o se están divorciando y deben hacer que su activo a largo plazo sea líquido. Un vendedor puede optar por vender parte o la totalidad de sus pagos , usando algo de dinero ahora y ahorrando el resto para ingresos posteriores.

¿Por qué una renta vitalicia para la jubilación?

- Cualquiera puede comprar una anualidad y usted puede comprar entre una variedad de ellas. Puede obtener un contrato que establezca que las distribuciones se paguen de inmediato , en varios meses o años o en muchos años en el futuro.

- Las opciones incluyen una anualidad fija, que proporciona un pago estable, o una inversión variable, que fluctúa según los cambios del mercado. Los propietarios también pueden comprar cláusulas adicionales, como la capacidad de realizar retiros anticipados o la garantía de que los pagos duran toda la vida del propietario.

Empezando

Comience por ver cuánto cree que necesitará y planifique un presupuesto para la jubilación. La corporación financiera Fidelity insta a los prejubilados a tener 8 veces su salario anual ahorrado para la jubilación. Esta guía general puede darle una idea aproximada de lo que necesitará, pero para obtener una comprensión más clara, eche un vistazo a cada parte de la imagen.

Preguntas que hacer

- ¿A qué edad espera dejar de trabajar?

- ¿Planea trabajar a tiempo parcial durante la jubilación?

- ¿Qué tipo de problemas de salud preexistentes deberá cubrir durante la jubilación?

- ¿Qué tipo de beneficios de jubilación ofrece su empresa?

- ¿Su empresa le dará una pensión?

Estos son solo algunos ejemplos de las preguntas que desea responder al elaborar una estrategia de jubilación. Use recursos como el sitio web de AARP para encontrar calculadoras para calcular los gastos. Puede aprender sobre temas como cómo la inflación afectará el valor de su dinero y cómo puede esperar que su costo de salud aumente con la edad.

De hacer no hacer

- SÍ considere reducir el tamaño y mantener el dinero que ahorra para complementar los ingresos de jubilación.

- NO se olvide de los ahorros del 401(k) cuando cambie de trabajo.

- Disminuya los riesgos a medida que envejece, como pasar de acciones a bonos.

- NO coloque los ahorros para la jubilación como una prioridad de bajo nivel solo porque parece estar en un futuro distante.

Activos circulantes

![]()

A continuación, mire los recursos que ya tiene. Nunca es demasiado pronto para abrir una cuenta de ahorros. A pesar de que su banco puede ofrecer cuentas con tasas de interés bajas, puede usar las décadas entre ahora y la jubilación para construir sus ahorros lentamente. Una forma de garantizar que está dedicando una parte de sus ingresos a la jubilación es establecer transferencias automáticas directamente desde su cheque de pago a sus ahorros.

Obtenga una estimación de su cartera de acciones y cómo vencerán los activos antes de la edad de jubilación. Utilice cuentas con ventajas impositivas, como IRA y 401(k). Si su empleador ofrece un plan de contrapartida, intente hacer un presupuesto para que pueda hacer contribuciones máximas para aprovechar al máximo esta cuenta. El valor de los 401(k) ha aumentado en los últimos años, en parte debido al mercado de valores.

Mirando hacia el futuro

Evaluar otras fuentes de ingresos para la jubilación. La Administración del Seguro Social proporciona un estimador para determinar cuánto serán sus pagos mensuales del Seguro Social. Notará que cuanto más espere los pagos del Seguro Social (antes de la edad de jubilación total), mayores serán sus pagos mensuales.

Si es un veterano , maestro u otro trabajador del gobierno, es posible que tenga pagos de pensión con los que puede contar. Sus beneficios de jubilación pueden variar mucho según su ocupación y empleador. Asegúrese de conocer y participar en cualquier plan de jubilación ofrecido por el empleador.

A medida que envejece, calcule periódicamente el valor de su cartera. Es posible que deba ajustar sus fondos, teniendo en cuenta los mínimos del mercado o las inversiones estancadas. Cuanto mayor sea, más querrá invertir dinero en inversiones adversas al riesgo, como bonos, en lugar de acciones fluctuantes. Además, si se atrasa en los depósitos de su cuenta de jubilación, puede calificar para contribuciones de recuperación más grandes que normalmente serían más que el máximo anual.

Esta guía puede ayudarlo a medir el progreso de sus ahorros.

Cronología para la jubilación

- A los 50 años

Comience a hacer aportes para ponerse al día, una cantidad adicional que pueden agregar los mayores de 50 años, al 401(k) y otras cuentas de jubilación.

- A los 59½

No más sanciones fiscales por retiros de cuentas de jubilación, pero dejar dinero significa más tiempo para que crezca.

- A los 62

La edad mínima para recibir los beneficios del Seguro Social, pero retrasarse significa un beneficio mensual mayor.

- A los 65

Elegible para Medicare

- A los 66

Elegible para los beneficios completos del Seguro Social si nació entre 1943 y 1954.

- A los 72

Comience a realizar retiros mínimos de la mayoría de las cuentas de jubilación a esta edad; de lo contrario, es posible que se le cobren fuertes sanciones fiscales en el futuro.